En este articulo verás:

Si trabajas con clientes o proveedores de un país de la Unión Europea diferente a España, has de saber qué es el IVA intracomunitario y cómo generar facturas adaptadas a la normativa europea. Con ello podrás ahorrarte el IVA.

Por eso, me gustaría hablarte del Registro de Operadores Intracomunitarios (ROI), el NIF-IVA intracomunitario, su relacción con el Censo VIES y cómo funciona y cuáles son los beneficios de estar dado de alta en el ROI.

Analizaremos también todos los casos posibles que se pueden dar si vas a realizar operaciones con empresas de la Unión Europea.

1. ¿Qué son las operaciones intracomunitarias?

2. ¿Qué es el NIF intracomunitario?

3. ¿Cómo darse de alta en el ROI?

4. ¿Cuándo tienes la obligación de darte de alta en el ROI?

5. Facturas europeas con IVA o sin IVA

6. Censo VIES: ¿Cómo saber si tu proveedor tiene NIF IVA intracomunitario?

¿Qué son las operaciones intracomunitarias?

Se denominan “operaciones intracomunitarias” a las entregas o recepciones de bienes y servicios que se realizan entre países de la Unión Europea.

Si tienes clientes en Alemania, por ejemplo, para operar con ellos necesitarás el NIF intracomunitario.

¿Qué es el NIF intracomunitario?

El NIF comunitario es un número que se necesita para realizar operaciones intracomunitarias, es decir, operaciones de compra venta dentro de la Unión Europea.

Para realizar este tipo de operaciones es necesario, aunque no siempre, que cuentes con el NIF-IVA y para ello debes estar inscrito en el Registro de Operadores Intracomunitarios (ROI) y pasarás a estar en el censo VIES (Sistema de Intercambio de Información sobre IVA).

Cualquier persona, empresario, profesional o empresa que realice transacciones comerciales con otros países de la Unión Europa puede inscribirse en el ROI.

No es obligatorio hacerlo, aunque sí es recomendable ya que al no añadir IVA a tus facturas serás mucho más competitivo que otros posibles competidores que no estén dados de alta en el ROI.

Una vez hecho los trámites, recibirás un número que será tu NIF intracomunitario. Este es, básicamente, tu NIF con las letras ES delante.

Cuando lo tengas, podrás empezar a emitir facturas sin IVA a tus clientes extranjeros; así como recibirlas por parte tus proveedores.

En el caso de operaciones fuera de la Unión Europea estaríamos hablando del número EORI.

¿Cómo darse de alta en el ROI?

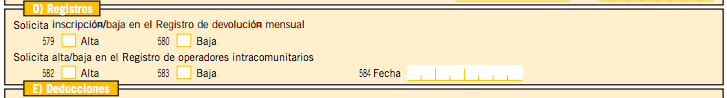

La solicitud del NIF-IVA intracomunitario se solicita a través del modelo 036 de la Agencia Tributaria.

Para ello tienes que marcar la casilla 582 de alta en el Registro de de operadores intracomunitarios e indicar la fecha de inicia de tu operación intracomunitaria en la casilla 584

Modelo 036 Alta en el Registro de Operadores Intracomunitarios

¿Cuándo tienes la obligación de darte de alta en el ROI?

- Cuando vas a vender productos y servicios a clientes intracomunitarios, tienes la obligación de darte de alta en el ROI.

- Si vas a comprar servicios a empresas intracomunitarias, tienes la obligación de inscribirte en el ROI

- Cuando vas a comprar productos a empresas intracomunitarias, no es es obligatorio, pero si es recomendable que tengas tu NIF Intracomunitario, ya que tus compras, aunque sujetas, estarías exentas de IVA.

Facturas europeas con IVA o sin IVA

Para poder ahorrarte el IVA has de tener en cuenta que tanto la empresa que vende como la que recibe, tienen que estar dados de alta en el ROI. Pero veamos todos los escenarios posibles para tener una foto completa.

En primer lugar hay que diferenciar si eres tú quien emite la factura o quien la recibe:

Cuando emites la factura:

- Tanto tu cliente como tú tenéis el NIF IVA intracomunitario = factura sin IVA

- Tienes NIF pero tu cliente NO = factura con IVA

- No tienes NIF IVA pero tu cliente si = factura con IVA

- Ni tu cliente ni tú tenéis NIF intracomunitario = factura con IVA

Cuando recibes la factura:

- Tanto tu cliente como tú tenéis el NIF IVA intracomunitario = factura sin IVA

- Tu tienes NIF pero tu cliente no = tienes que pagar el IVA de su país

- No tienes NIF y tu cliente si = factura con IVA

- Ninguno tiene NIF = factura con IVA

Imagina una persona que estuviera dada de alta y tuviera su número ROI, al estar en recargo de equivalencia y no hacer autoliquidaciones de IVA modelo 303, tendría que haber presentado el modelo censal 036 indicando la obligación de presentar el modelo 309 para liquidar el impuesto.

Tendría que declarar el IVA más el recargo de las facturas de productos e ingresarlo en Hacienda. Es decir, en vez de pagar el impuesto al proveedor, lo ingresaría a la Agencia Tributaria. Aplicaría el 21% a las facturas de Facebook e ingresaría ese importe también (sin recargo).

Al no estar de alta, lo mejor es que se lo comunique a su proveedor para que rectifique las facturas, aplicando el IVA que esté en vigor es su país.

También puede optar por darse de alta con fecha dentro del trimestre (alta retroactiva) e ingresar el IVA de la manera que he comentado antes. Lo que pasa es que la pueden sancionar por un alta fuera de plazo.

Tendría que dar de alta también hacia atrás el modelo 309 y el 349 (resumen de operaciones intracomunitarias).

Si ya eres usuario de Anfix, sabrás que con el módulo de Impuestos vas a poder generar y presentar estos impuestos en un clic, de forma segura y sin errores y ahorrar un tiempo valioso que podrás dedicar a tu negocio.

Si se trata de importes pequeños, el tema podría pasar desapercibido aunque no se haga nada y se regularice la situación a partir de ahora. Pero siempre corremos el riesgo de que Hacienda lo descubra y nos sancione.

¿Y el IRPF hay que incluirlo?

En el caso de las facturas intracomunitarias no es necesario aplicar la retención correspondiente al IRPF.

Piensa que, la empresa o autónomo que recibe la factura, al no ser españoles, no tienen la obligación de ingresar el IRPF en la Agencia Tributaria. Por lo tanto, no es necesario.

¿Te has librado de él?

La respuesta es no. En vez de retener el IRPF en la factura, cuando llegue el cierre del trimestre, tendrás que presentar el modelo 130 con el que pagarás a Hacienda el porcentaje correspondiente de tus beneficios.

¿Cómo saber si tu proveedor tiene NIF IVA intracomunitario?

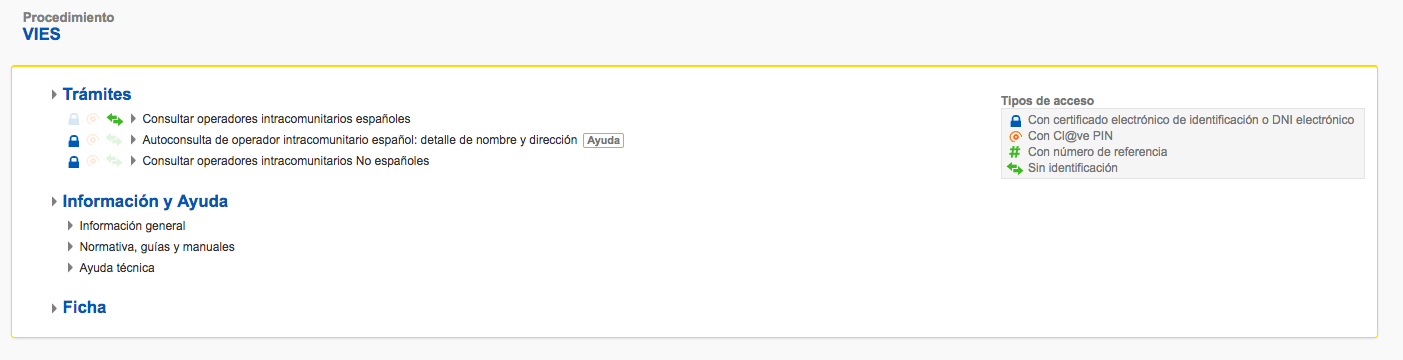

Para verificar los números NIF IVA intracomunitario de las empresas que te suministran, dirígete al Censo VIES en la Sede Electrónica de la Agencia Tributaria.

Censo VIES de la Agencia Tributaria

Desde aquí podrás realizar la consulta sin necesidad de Cl@ve PIN o certificado electrónico.

Es muy importante que en las facturas que emitas a una empresa residente fuera de España, en la Unión Europea, indiques al pie la obligación del destinatario de declarar el IVA, a fin de clarificar las obligaciones fiscales.

Elementos de la factura intracomunitaria

Como te prometimos, a continuación te explicamos qué elementos has de incluir en tus facturas intracomunitarias.

Número de factura

Todas tienen que tener una numeración correlativa en fecha y número. Para diferenciarlas de tus facturas “normales”, puedes crear una numeración diferente.

Una idea: FINTRA-001, FINTRA-002….

Así tendrás todo claro y bien ordenado.

Fecha de emisión y vencimiento

Es decir: cuándo se emite y cuándo vence el pago de dicha factura. Esto último no es obligatorio, pero sí útil para hacer un seguimiento del pago.

Concepto

Ya sabes, igual que en las facturas ordinarias: has de describir brevemente la operación llevada a cabo.

Tipos impositivos

Solo el IVA en caso de que se requiera. Como te contamos más arriba, en las facturas intracomunitarias no has de incluirlo si ambos estáis en el ROI.

Información del registro mercantil

Esto es solo obligatorio para empresas. Aquí debe incluirse dónde aparece registrada nuestra información en el Registro Mercantil: página, folio…

Si quieres, cuando sea el caso, puedes añadir al final de la factura que la operación está exenta de IVA de acuerdo con la directiva comunitaria.

Enviar facturas intracomunitarias con Anfix

Recuerda que con Anfix también puedes crear tus facturas intracomunitarias de forma rápida y sencilla.

Lo único que tienes que hacer es indicar si tu cliente es intracomunitario al crear su ficha.

De este modo, cada vez que crees una factura para él se adaptará toda la información al formato de plantilla adecuado.

Así, lo único que tú tendrás que hacer es completar los datos del servicio o producto que has vendido y ya está. ¡Anfix hace el resto por ti!

Creando tus facturas intracomunitarias con Anfix ahorrarás tiempo y evitarás posibles errores.

Eva Fernández

Con más de una década de experiencia en el mundo del periodismo y el marketing de contenidos, Eva sobresale por su versatilidad, creatividad y rigor pro... Ver más

Anfix traduce lo complejo y lo hace fácil e intuitivo. Utiliza nuestro programa junto con tu asesoría y comprende mejor el estado de tu negocio.