En este articulo verás:

El Impuesto sobre el Valor Añadido (IVA) es uno de los gravámenes más relevantes en el sistema tributario español.

Sin embargo, la mayoría de los contribuyentes conocen más o menos de qué va el Impuesto sobre la Renta; pero hay un número de personas bastante amplio que no termina de tener claro qué es y cómo funciona el IVA.

¿Qué es el IVA?

El IVA (Impuesto sobre el Valor Añadido) es un impuesto indirecto que grava el consumo de bienes y servicios en todas las etapas de producción y distribución.

Es un incremento de un porcentaje en el precio de cada artículo que compramos y de cada servicio que recibimos.

En cada compra pagamos el precio del bien más el porcentaje de impuestos que se le aplica a su coste.

El ingreso obtenido por este impuesto sirve para proporcionar recursos al Estado.

El que vende o presta un servicio no se queda con el importe de este impuesto, ya que cada 3 meses debe ingresar en Hacienda la diferencia entre el impuesto repercutido en las facturas emitidas a sus clientes y el impuesto soportado en las facturas de gastos necesarios para desarrollar su actividad (lo que se conoce como gastos deducible).

Por tanto, dentro de las definiciones del IVA hay que conocer estas dos:

- IVA Devengado: hace referencia al impuesto que un vendedor o prestador de servicios debe ingresar a Hacienda por las operaciones realizadas. En otras palabras, es el impuesto que se ha generado en una transacción económica con un cliente o consumidor. Cuando un comerciante o empresa vende un bien o presta un servicio, cobra el IVA correspondiente a esa operación. Este IVA repercutido al cliente se considera IVA devengado para el vendedor.

- IVA Deducible: por otro lado, el IVA deducible es el impuesto que un empresario o profesional puede restar o deducir de sus obligaciones tributarias. Se refiere al IVA que ha sido pagado en las compras o adquisiciones de bienes y servicios necesarios para llevar a cabo la actividad económica. Los empresarios pueden deducir el IVA soportado en la adquisición de mercancías, materias primas, gastos de personal, servicios, entre otros, siempre y cuando dichas compras estén relacionadas con su actividad económica y cumplan con los requisitos legales establecidos.

Tipos de IVA

Existen tres tipos de IVA en función del porcentaje que se aplica al precio de venta:

Tipo General

De manera general, todas las operaciones, bien sean ventas de bienes o prestaciones de servicios, están sujetas al tipo general del impuesto, que es el 21%.

Tipo Reducido

El tipo reducido del 10% se aplica en los siguientes casos:

- En las entregas de alimentos destinados al consumo humano o animal, sin incluir las bebidas alcohólicas. También a la venta de animales, vegetales y demás productos utilizados para la obtención de alimentos.

- La venta de productos agrícolas, forestales o ganaderos (Semillas, fertilizantes, insecticidas, herbicidas, etc.)

- El consumo de agua.

- Los productos o instrumentos sanitarios, así como los complementos destinados a subsanar deficiencias físicas, como las gafas.

- La venta de viviendas, incluidas las plazas de garaje y anexos.

- Los transportes de viajeros y sus equipajes.

- Los servicios de hostelería.

- Los servicios efectuados en favor de titulares de explotaciones agrícolas, forestales o ganaderas.

- Los servicios de limpieza de vías públicas.

- Las ejecuciones de obras de renovación y reparación realizadas en viviendas.

- Los arrendamientos con opción de compra viviendas, incluidas las plazas de garaje y anexos.

- Las ejecuciones de obras, consecuencia de contratos directamente formalizados entre el promotor y el contratista, que tengan por objeto la construcción o rehabilitación de viviendas.

- Las importaciones de objetos de arte, antigüedades y objetos de colección.

Tipo Superreducido

El tipo superreducido del 4% se aplica en las operaciones siguientes.

- Venta de alimentos no elaborados, como el pan, harina, huevos, leche, quesos, frutas, verduras, hortalizas, legumbres, tubérculos y cereales.

- Venta de libros, periódicos y revistas que no contengan única o fundamentalmente publicidad.

- Venta de medicamentos.

- Venta de vehículos para minusválidos.

- Venta de prótesis o implantes.

- Entrega de viviendas de protección oficial realizadas por el promotor, incluidos los garajes y anexos. Así como a su arrendamiento con opción de compra.

- Los servicios de teleasistencia, ayuda a domicilio, centro de día y de noche y atención residencial.

También hay casos en los que el artículo que se vende o el servicio no llevan IVA. Ocurre por ejemplo con la venta de lotería, seguros, los servicios de enseñanza o actividades sanitarias, por mencionar algunos.

Quién interviene en el IVA

Algo caracteriza el IVA respecto a los demás tributos es que intervienen dos personas distintas:

- Contribuyentes: que soportan el pago del impuesto con dinero de su bolsillo, y que resulta que es toda la población.

- Sujetos pasivos: la persona que recauda el impuesto y lo ingresa en Hacienda, que son los empresarios y profesionales que realizan actividades sujetas y no exentas de IVA.

En otros impuestos ambas cualidades coinciden en la misma persona pero no en el IVA. Lo entenderás con un ejemplo:

En el Impuesto sobre la Renta de las Personas Físicas (IRPF) es contribuyente la persona que paga este impuesto y además también es sujeto pasivo porque es el obligado a presentar la declaración de la renta en plazo. Si no cumple con esta obligación hacienda se dirigirá contra él.

En el IVA el contribuyente es el consumidor final, porque cada vez que adquiere algo paga este impuesto.

Sin embargo, el sujeto pasivo es el empresario o profesional al que se le está “comprando” porque es el obligado a recaudar ese IVA que el contribuyente le paga e ingresarlo en hacienda en la forma y plazos establecidos por la ley.

Cómo declarar el IVA

Entre las obligaciones del sujeto pasivo, está la obligación de hacer la declaración trimestral de autoliquidaciones del IVA, el llamado: modelo 303

Esta obligación de ingresar el dinero en las arcas públicas recae sobre el sujeto pasivo (empresario o profesional) y no sobre el contribuyente.

Si eres autónomo sabes perfectamente el trabajo extra y el tiempo que supone tener todos tus impuestos al día. Con el módulo de impuestos de Anfix tendrás todos tus modelos listos para presentar en un solo clic y sin errores.

Ahora puedes probar Anfix completamente gratis durante 15 días.

No lo dudes. Simplifica la gestión de tu negocio! ACTIVAR PRUEBA GRATUITA

Cómo funciona el IVA en el día a día

Para el contribuyente (condición que tienen todos los particulares, como hemos visto) el funcionamiento es muy sencillo: lo paga y se acabó.

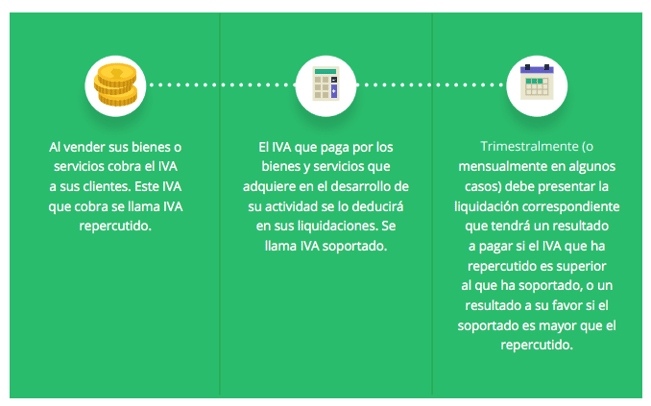

Para el sujeto pasivo (empresario o profesional en ejercicio de su actividad) el proceso es algo más complejo y podría resumirse más o menos así:

Lo veremos con un ejemplo:

Un electricista ha realizado trabajos en el trimestre por los que ha cobrado 10.000 euros más 2.100 de IVA.

Por los gastos que ha tenido en su actividad (compra de material, alquiler de local, asesoramiento…) ha pagado 1.000 euros de IVA. Son los llamados “gastos deducibles”. Teniendo en cuenta esto, su liquidación trimestral será:

Por un lado, el IVA que el electricista ha cobrado por sus servicios, (2.100 € de IVA repercutido) tiene que ingresarlo en Hacienda. En este sentido es un mero recaudador.

Por otro lado, no le afecta el IVA que soporta en el ejercicio de su actividad (IVA soportado) por lo que debe restarlo del IVA que ha cobrado para calcular su declaración. Quedando un total de 1.100 € a pagar en Hacienda en su declaración trimestral.

HERRAMIENTA ÚTIL: Calculadora de IVA

Actividades exentas de IVA

Existen una serie de actividades que están exentas de IVA, es decir, el prestador del servicio no debe repercutir el impuesto a quién lo recibe. Esas actividades son:

- Los servicios de docencia, prestados por entidades de Derecho Público o privadas autorizadas por el Estado, las CC.AA. u otros entes públicos.

- La educación de la infancia y la juventud, hasta el nivel universitario y de posgrado.

- La enseñanza de idiomas.

- La formación y el reciclaje profesional.

- La asistencia a personas físicas por profesionales médicos y servicios sanitarios.

- Los servicios profesionales (personas físicas) prestados por artistas plásticos, escritores, compositores, traductores…

- Las operaciones y prestaciones de servicios relativas a seguros, reaseguros y capitalización.

- Los servicios de mediación prestados a personas físicas en diversas operaciones financieras exentas.

- Los servicios de intervención prestados por fedatarios públicos en operaciones financieras exentas.

- El arrendamiento de viviendas y entrega de terrenos rústicos y no edificables, así como segunda y ulteriores entregas de edificaciones.

- La entrega de sellos de correos y efectos timbrados de curso legal.

Resumen

1. El IVA es un impuesto que grava el consumo de bienes o servicios.

Toda operación de consumo como tal, de cualquier clase, y tanto si es de bienes como de servicios, está gravada: comprar comida, ir a la peluquería, sacar unos billetes de tren, alquilar un coche, contratar una estancia en un hotel, los servicios de un abogado, la lista podría ser infinita.

2. Requiere la intervención de un empresario o profesional.

Sólo quien ejerce una actividad como empresario o profesional autónomo, y está dado de alta en Hacienda como tal, se convierte en sujeto pasivo y puede (y debe) cobrar IVA por los bienes que entrega o los servicios que presta.

3. Debe llevarse a cabo una autoliquidación trimestral de IVA

Mediante el modelo 303, debemos arreglar cuentas con Hacienda trimestralmente del IVA que hemos cobrado a nuestros clientes y proveedores. En este calendario fiscal puedes ver las fechas de entrega correspondientes.

En conclusión, el Impuesto sobre el Valor Añadido (IVA) se posiciona como una piedra angular en el sistema tributario de España. Este gravamen indirecto, al incidir en cada etapa de la cadena de producción y distribución, no solo representa una fuente significativa de ingresos para el Estado, sino que también juega un papel crucial en la generación de recursos para financiar servicios públicos esenciales.

Eva Fernández

Con más de una década de experiencia en el mundo del periodismo y el marketing de contenidos, Eva sobresale por su versatilidad, creatividad y rigor pro... Ver más

Anfix traduce lo complejo y lo hace fácil e intuitivo. Utiliza nuestro programa junto con tu asesoría y comprende mejor el estado de tu negocio.