En este articulo verás:

Con este artículo voy a intentar responder a todas las cuestiones que como autónomo o empresa, necesitas saber sobre el modelo 303 del IVA: qué es, cómo funciona, quién tiene la obligación de presentarlo, bajo qué formas y cómo rellenarlo casilla a casilla.

Para los que utilizáis Anfix ya sabéis que este modelo se rellena automáticamente, aún así, para los que aún no se han decidido, vamos a ver este modelo tranquilamente y utilizando un lenguaje común para que, sin ser un experto fiscal en modelos tributarios, puedas rellenarlo sin problemas.

¿Qué es el modelo 303 y para qué sirve?

El modelo 303 se refiere a la declaración del Impuesto sobre el Valor Añadido (IVA). Es un documento tributario que deben presentar los empresarios y profesionales autónomos que realizan actividades económicas sujetas a este impuesto.

El IVA es un impuesto indirecto que grava el consumo y se aplica a la mayoría de las transacciones comerciales. Los contribuyentes que están obligados a presentar el modelo 303 deben detallar tanto las operaciones de compra como las de venta realizadas en el período correspondiente.

En la declaración, se indica la diferencia entre el IVA repercutido (el que se cobra a los clientes) y el soportado (el que se paga a proveedores), y el resultado puede generar un saldo a favor o en contra del contribuyente.

Es decir, el modelo 303 se utiliza para informar a la Agencia Tributaria sobre las operaciones realizadas durante un determinado período fiscal.

Como autónomo o empresa, al emitir tus facturas, repercutes un IVA a tus clientes que luego debes devolver a Hacienda.

Actúas como una especie de recaudador que cobra el impuesto al consumidor final para después entregárselo a la Agencia Tributaria.

Conceptos clave del modelo 303

El IVA tiene dos parámetros importantes a distinguir:

- El IVA devengado o IVA repercutido que es el IVA que has facturado.

- El IVA soportado o IVA deducible, es, como la propia palabra indica, el IVA que tú has soportado en la adquisición de bienes o servicios, que viene a ser el IVA que vas a poder deducirte.

¿Qué datos necesitas para cumplimentar la declaración trimestral?

Vas a necesitar la información de todos los ingresos y gastos relacionados con tu actividad económica y deberán estar justificados con sus facturas correspondientes, tanto las emitidas como las recibidas del periodo correspondiente.

Esta información debe estar separada en base a unos criterios:

- Base imponible (el importe a pagar o recibido sobre el que calcularemos el IVA correspondiente) y valor de la cuota del IVA.

- Clasificar las facturas según su tipo impositivo, 0%, 4%, 5%, 10% y 21%

- Separar en base a ingreso o gasto y dentro de estas, si las hubiera, por compra nacional, intracomunitaria o extracomunitaria (dentro o fuera de la UE).

- Clasificar entre bienes corrientes, por ejemplo el IVA soportado en alquileres de locales o compras de mercancía, suministros, etc. o bien de inversión y bienes de inversión, el IVA soportado en la adquisición de inmovilizado, por ejemplo: maquinaria, mobiliario, equipamiento informático, etc.

¿Cómo obtener la información de tu facturación?

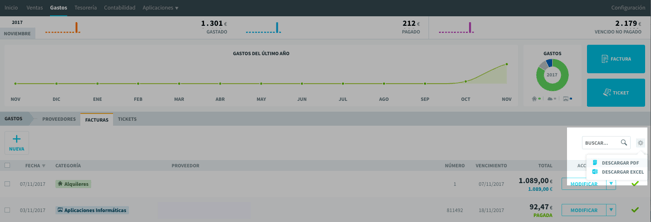

Si eres usuario de Anfix tienes la información de tu facturación siempre actualizada y disponible para su descarga desde cualquier dispositivo.

Tanto en el módulo de ventas o gastos tienes la opción de descargar el documento en excel o PDF.

También puedes encontrar datos muy útiles y fiables en los Libros de IVA Repercutido y Soportado. Ahí te aparecen los datos categorizados por tipo de operación y podrás separarlos por trimestres. Además, podrás ver una suma global de todos ellos.

¿Qué gastos puedes desgravar?

Este punto siempre causa muchos quebraderos de cabeza, ya que es difícil tener claro qué gastos puedes deducir en la liquidación trimestral y cuáles no. En líneas generales podemos decir que en el modelo 303 puedes deducir todos los gastos que hayan:

- Tenido relación con tu actividad profesional

- De los que tengas factura con el IVA desglosado

- Que figuren en tu contabilidad en los libros del IVA obligatorios.

Te remito a la Ley del IVA 37/1992, artículos 95 y 96 donde se especifican las limitaciones del derecho a deducir.

En la tarea de recopilar las facturas de gastos deducibles, puede que te encuentres con facturas de gastos de ejercicios anteriores que olvidaste incluir. No te preocupes, en el enlace anterior te explico qué tienes que hacer.

Para aprovechar al máximo todas estas nuevas ventajas fiscales, es imperativo llevar un exhaustivo control de todos tus gastos.

¿Quién debe presentar el modelo 303?

Este modelo es el que utilizan autónomos y empresas para pagar a Hacienda el IVA recaudado a través de las facturas que han emitido.

Por lo tanto, están obligados a presentar el modelo los autónomos, profesionales y sociedades que realicen actividades económicas en las que declaren el IVA.

Plazos para presentar el modelo 303

Se presenta en declaraciones trimestrales y al término del ejercicio, junto con el cuarto trimestre, se acompaña de un resumen anual (modelo 390).

Como el resto de las liquidaciones trimestrales, el modelo 303 se presenta normalmente en los veinte primeros días de abril, julio y octubre y hasta el 30 de enero del año siguiente al ejercicio, cuando la liquidación corresponde el último trimestre del año.

El calendario para la presentación con domiciliación es este año 2024 es este:

- 4T 2023: 1 al 25 de enero

- 1T 2024: 1 al 17 de abril

- 2T 2024: 1 al 17 de julio

- 3T 2024: 1 al 16 de octubre

Los plazos sin domiciliación bancaria son los siguientes:

- 4T 23: 1 al 30 de enero

- 1T 24: 1 al 22 de abril

- 2T 24: 1 al 22 de julio

- 3T 24: 1 al 21 de octubre

Aquí te explico a qué tipo de sanciones y recargos de Hacienda puedes enfrentarte por presentar el IVA fuera de plazo.

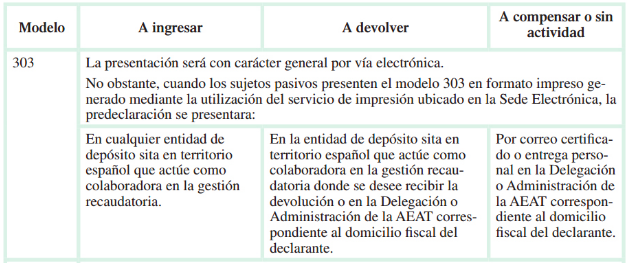

¿Cómo presentar el modelo 303 en la Agencia Tributaria?

Existen 3 posibilidades:

1) Presentación electrónica por fichero

Esta es la forma más sencilla y segura de presentar el modelo 303 siempre y cuando tu programa de gestión te permita importar los datos en un fichero oficial.

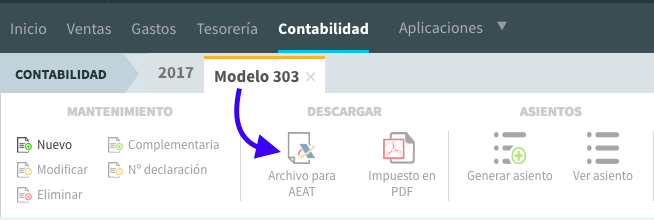

Con Anfix puedes generar este fichero en un solo clic y el modelo 303 se rellenará de forma automática.

Si aún no eres usuario de Anfix, puedes activar la prueba gratuita para empezar a exportar tus modelos de impuestos y entregarlos a Hacienda.

2) Presentación en papel

Acude a tu Banco o Caja con una copia impresa del modelo (puedes rellenarlo y descargarlo en pdf) ya rellenado y realiza ahí el cargo en la cuenta bancaria del importe que te corresponda.

3) Presentación electrónica por formulario web

Entra a través de la Sede electrónica de Hacienda. Podrás completar y presentar el documento de forma telemática, utilizando Cl@ve PIN o certificado electrónico.

Dicho esto, vamos a ver cómo rellenar el modelo 303 de declaración trimestral del IVA paso a paso.

Instrucciones para cumplimentar el modelo 303 paso a paso

El modelo 303 consta de tres bloques:

- Identificación y devengo

- Liquidación

- Resumen

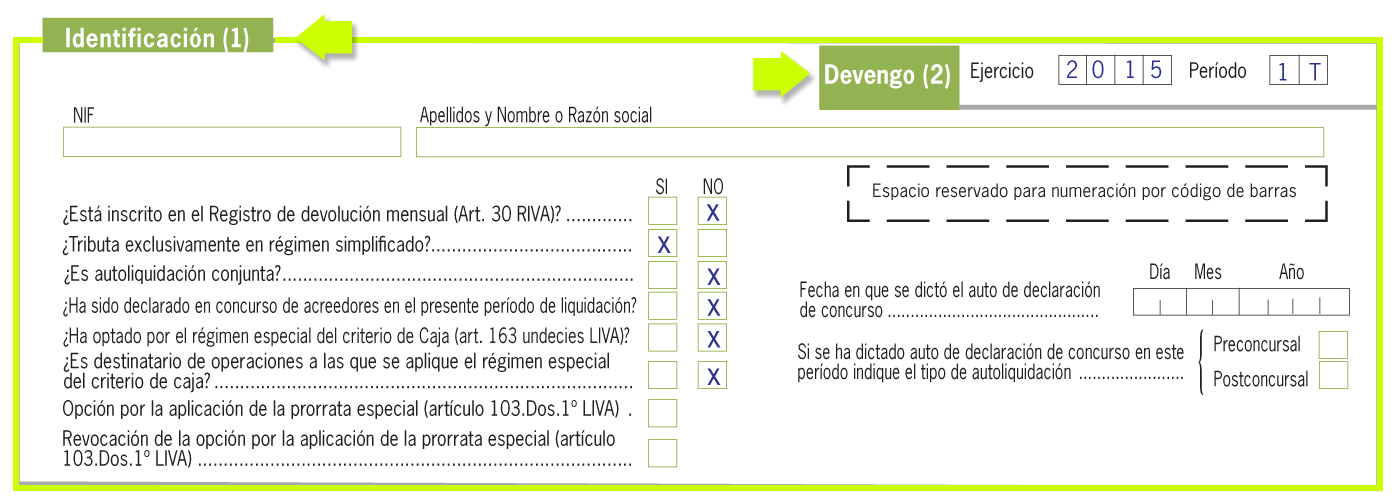

PASO 1: Identificación y devengo

Este apartado no supone ninguna complicación.

En primer lugar debes identificarte (nombre y apellidos o razón social y NIF o CIF) y responder a las preguntas indicadas en esta zona del documento.

Añade después:

- Ejercicio. (Las 4 cifras del año)

- Periodo que vas a liquidar (trimestral o mensual). En el caso de que sea trimestral señala: 1T para el 1º trimestre, 2T para segundo, 3T para el tercero y 4T para el cuarto.

Cuando sea mensual señala el mes que estés liquidando con dos cifras.

PASO 2: Liquidación

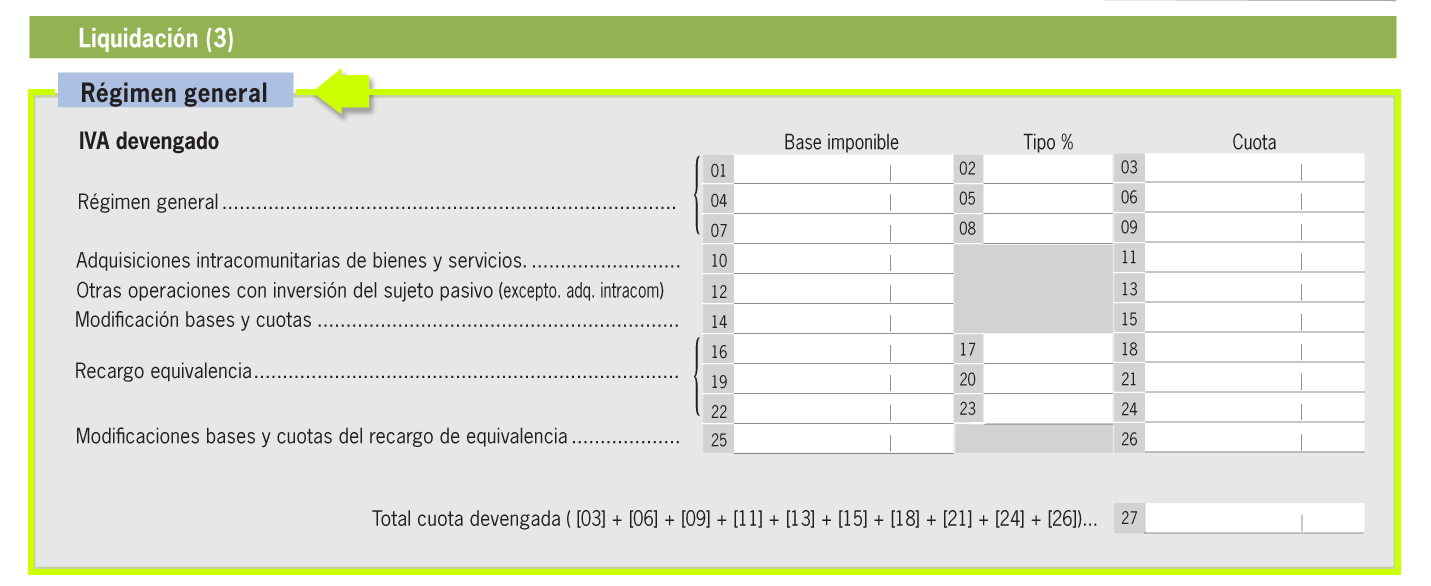

Presta atención porque este apartado se divide en:

- IVA devengado (cobrado) en las operaciones de ventas o de adquisiciones intracomunitarias.

- IVA soportado (pagado) por los bienes o servicios que se contratan para desarrollar la actividad.

Nota: Verás que cada vez que tengas que introducir un importe aparecen dos casillas. En la primera pon la parte entera del número y en la segunda la parte de los decimales.

1. IVA devengado

Recopila todas las facturas que has emitido durante el trimestre y anota por separado las bases y las cuotas de IVA, agrupando las cantidades a las que se les aplica el mismo tipo impositivo. Los tipos también se anotan junto a las cantidades que gravan.

Las compras intracomunitarias que dan lugar a inversión de sujeto pasivo se incluyen separadamente, detallando la suma de las bases y de las cuotas autorrepercutidas.

Se anotarán las operaciones distintas a las intracomunitarias que dan lugar a inversión de sujeto pasivo (transmisiones de inmuebles con renuncia a la exención, por ejemplo).

Se incluirán también las modificaciones de bases imponibles, como puede ser cuando se rectifican las facturas consideradas como incobrables.

- Casilla 01: pon la suma de los importes de las facturas.

- Casilla 02: pon el tipo de IVA que se les aplica.

- Casilla 03: pon la cuota resultante de aplicar a los importes su tipo de IVA correspondiente.

Si has aplicado otros tipos de IVA, utiliza el resto de filas del apartado de la misma forma.

El resto de las casillas las rellenas cuando hayas hecho:

- Adquisiciones intracomunitarias de bienes y servicios. Es decir, las compras de productos o servicios a otros países miembros de la Unión Europea

- Facturado a clientes minoristas acogidos al Régimen Especial de Equivalencia. Si has facturado a clientes (comercios) que estén en este régimen especial debes declarar las bases imponibles gravadas, el tipo aplicado y las cuotas resultantes.

En la casilla 27 pon el resultado de sumar toda la columna superior.

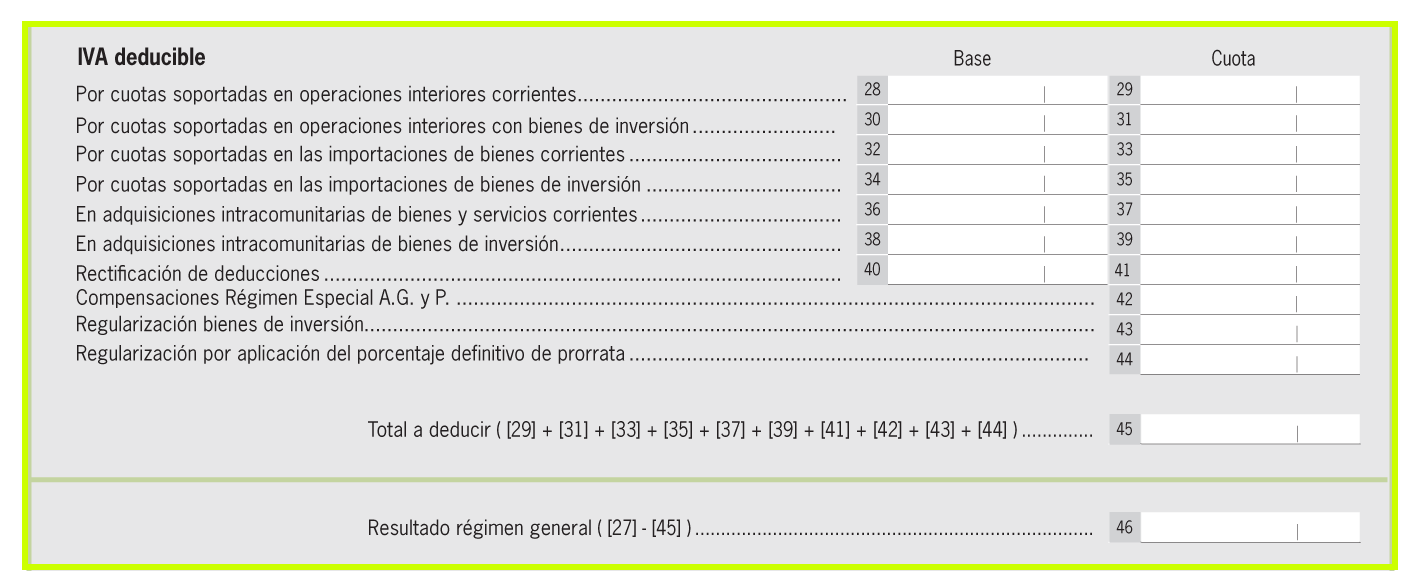

2. IVA deducible

Dentro del IVA deducible, el modelo 303 distingue entre:

- Bienes corrientes, por ejemplo el IVA soportado en alquileres de locales o compras de mercancía, suministros, etc. y bienes de inversión, el IVA soportado en la adquisición de inmovilizado, por ejemplo: maquinaria, mobiliario, equipamiento informático etc

- Los gastos de procedencia intracomunitaria se anotan separadamente. Lo mismo ocurre con los de procedencia extracomunitaria (fuera de la Unión Europea).

- Las rectificaciones de deducciones aplicadas

- La regularización de bienes de inversión y de prorrata . Los bienes de inversión que no permanezcan afectos a la actividad económica durante 5 años deben regularizarse, practicando un ajuste negativo proporcional al porcentaje de deducción aplicada que no puede incluirse como gasto.

El apartado de información adicional es meramente informativo y se refiere a las operaciones intracomunitarias y extracomunitarias, es decir, a lo facturado sin IVA.

Aquellos que facturen a fuera del territorio nacional no tienen que incluir información sobre el importe de las ventas y servicios prestados en las casillas ordinarias, al no devengar cuotas del impuesto. Por eso deben informarse en este apartado.

Aquí mete todos los datos relacionados con IVA que hayas pagado en tus gastos deducibles (los relacionados con tu actividad).

Se distinguen por:

- Operaciones interiores, cuando el proveedor es español.

- Operaciones intracomunitarias, cuando el proveedor es de otro país pero que esté dentro de la Unión Europea.

- Importaciones, cuando el proveedor es de otro país pero de fuera de la Unión Europea.

Son las más realizadas y que corresponden a las casillas 28 a 31. Hay que rellenarlas diferenciando entre gastos corrientes y bienes de inversión. (Los bienes materiales destinados a ser usados durante más de 1 año como instrumento de trabajo o medio de explotación cuyo valor es superior a 3.005,06€).

La diferencia entre la casilla 27 y 45 te dará un resultado positivo (ingresas más IVA del que soportas) o negativo (Soportas más IVA del que ingresas).

Paso 3: Resultado

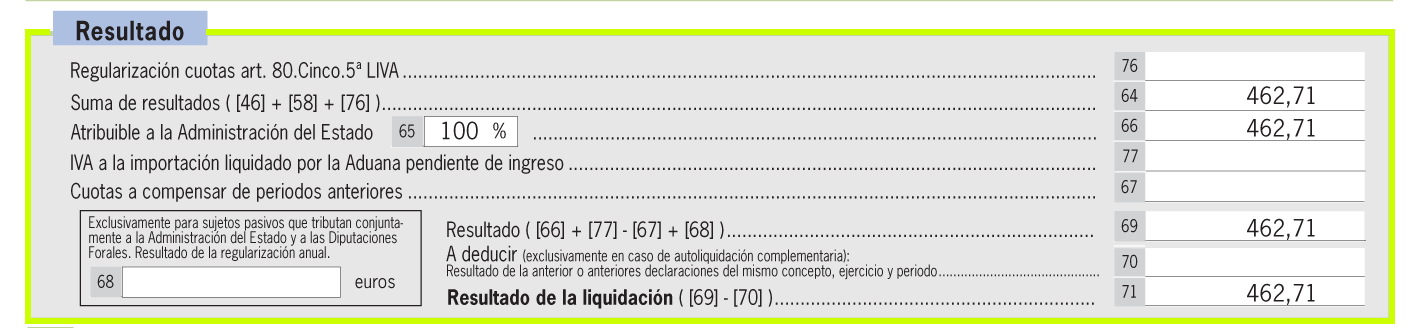

En este apartado vas tener el resultado final de tu declaración:

- Casilla 64: introduce el resultado de sumar las casillas 46 y 58.

- Casilla 65: Pon el porcentaje de IVA asignado al Estado. Si estás tributando en País Vasco o Navarra, pon el porcentaje total que hayas realizado en el resto del territorio. Si tributas en cualquier otro lugar de España, pon el 100%.

- Casilla 66: aplica el porcentaje sobre la casilla 64.

- Casilla 67: pon las cantidades a compensar que tengas pendientes de operaciones anteriores, si es que las tienes.

- Casilla 69: Pon el resultado de: 66+77-67+68.

- Casilla 71=69-70: el resultado de la liquidación.

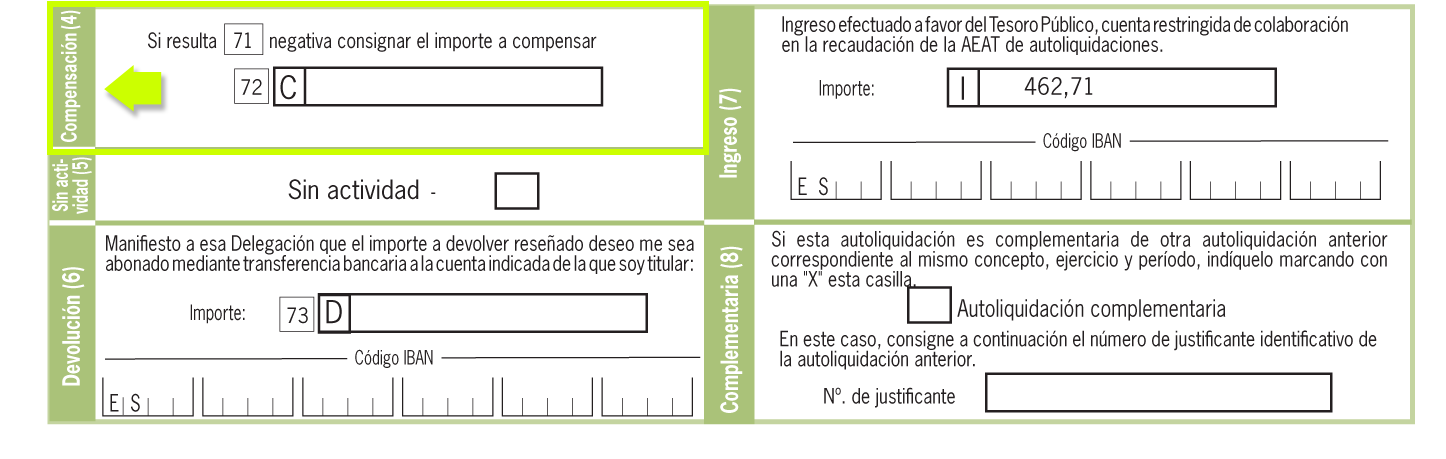

- Compensación: Rellénalo en caso de que el resultado de la liquidación te haya salido negativo (casilla 71) y quieras solicitar que se te compense con los resultados de los próximos períodos (casilla 72)

Si además quieres solicitar la devolución a tu cuenta bancaria, indícalo en la casilla 73.

Si el resultado es positivo debes realizar el ingreso correspondiente a la Hacienda Pública.

- Sin actividad: Si no has tenido actividad durante el periodo que se está liquidando, marca esta casilla.

- Devolución: Cuando el resultado de la liquidación (casilla 71) sea negativo, y si estás en el cuarto trimestre del año, podrás solicitar a Hacienda que te devuelva el importe. Introduce todos los números de la cuenta bancaria en la que quieres que te hagan la devolución.

- Ingreso: Cuando el resultado de la liquidación (casilla 71) sea positivo, tienes que incluir todos los números de tu cuenta bancaria en la que vayas a realizar el pago.

- Complementaria: Si presentas autoliquidación complementaria a otra, marca “Autoliquidación complementaria”. Luego anota el número de justificante de la anterior liquidación trimestral de IVA del modelo 303.

Importar datos anteriores al 303

Accediendo a la sede electrónica de la AEAT y utilizando la firma electrónica, un certificado digital o el sistema PIN24 se podrán incorporar a la liquidación trimestral datos de los anteriores modelos 303.

Utilizando esta opción el modelo incorporará los datos que tiene registrados la Administración. En caso de ser incorrectos deberán modificarse antes del envío del modelo, esta modificación se podrá hacer directamente en la web antes del envío de la liquidación.

Para los obligados tributarios sujetos al régimen simplificado del IVA esta opción hace mucho más sencilla la presentación de la liquidación, ya que al recoger los datos de los trimestres anteriores y ser prácticamente iguales a los otros trimestres no será necesario introducir ningún dato para su envío.

Igualmente resulta interesante para los que tienen cuotas de IVA a compensar y que en ocasiones no quedan bien relejadas en las liquidaciones. Con esta opción podremos saber perfectamente el importe de las mismas para hacer un presentación correcta.

Échale un ojo a nuestro tutorial paso a paso sobre ¿Cómo rellenar la declaración trimestral del IVA a través del modelo 303?

Veremos si esta funcionalidad estará también preparada para la presentación del resumen anual (modelo 390). Ya que si la propia web permite incorporar los datos que posee la Administración de los trimestres presentados evitaremos errores en este modelo. Como el plazo de presentación del modelo 390 no se abre hasta enero hay tiempo de que se ponga en marcha.

Cómo se declara el IVA de revendedor en el modelo 303

Desde que entró en vigor el nuevo reglamento referente al IVA de los revendedores de móviles, portátiles, consolas, videojuegos y tablets en abril del pasado año, son muchas las dudas que han surgido entre los afectados. Recordamos que esta norma supone que la adquisición de este tipo de bienes para su venta posterior se reflejará en una factura sin IVA; de manera que es el revendedor quién tiene que declarar el impuesto por autorrepercusión en el modelo 303.

Esta forma de liquidar el IVA no supone mayor gravamen para los contribuyentes. El IVA de la factura se añade al de ingresos, pero también al de gastos, al ser, a la vez, autorrepercutido y deducible. A la hora de cumplimentar el modelo 303, hay que tener en cuenta cómo debemos incluir las partidas del IVA devengado en la autorrepercusión. El IVA derivado de la reventa no es el mismo que el devengado en la operaciones intracomunitarias, por lo que habrá que llevar cuidado de no anotarlo en las casillas erróneas.

Modelo 303

Vamos a ver con detalle cómo se cumplimenta el modelo 303:

IVA DEVENGADO

* Base de la factura: casilla 12 (IVA devengado en otras operaciones con inversión del sujeto pasivo excepto adquisiciones intracomunitarias).

* IVA autorrepercutido: casilla 13

IVA DEDUCIBLE

No existe una casilla concreta para poner las bases y cuotas de la factura, por lo que se sumarán en las casillas 28 y 29 respectivamente, a las bases y a las cuotas soportadas en operaciones interiores corrientes.

Modelo 390

Por lo que respecta al modelo 390, procederemos del siguiente modo:

* La Base y el IVA autorrepercutido se reflejan en las casillas 27 y 28 respectivamente (IVA devengado en otros supuestos de inversión del sujeto pasivo)

* Con respecto al IVA deducible, tanto la base como las cuotas se añaden a las soportadas en operaciones corrientes, al igual que ocurre en el modelo 303.

Además, las facturas recibidas de las compras de estos bienes deberán declararse en el punto 11 “Operaciones específicas” en la casilla 523 “Servicios localizados en el territorio de aplicación del impuesto por inversión del sujeto pasivo”

Cómo presentar el 303 con Anfix

Realizar la declaración de impuestos con Anfix es un proceso ágil y sencillo. La herramienta recopila de manera automática todos los datos contables y completa los formularios fiscales, lo que ayuda a prevenir posibles errores que podrían generar costosos inconvenientes.

Para obtener el modelo 303 con Anfix, tan solo tendrás que elegir el tipo de modelo que quieres generar, rellenarlo con tus datos y descargar el fichero con el formato listo para presentar a la AEAT.

Una vez tengas tu modelo 303 descargado, el siguiente paso es presentarlo en la Agencia Tributaria. Para ello tendrás que entrar en la página de la AEAT, seleccionar la opción de “Presentación ejercicio 20xx y siguientes (con fichero)” y subir el fichero que hemos generado.

En nuestro Centro de Ayuda tienes toda la información sobre impuestos y obligaciones fiscales en Anfix.

Los 5 errores más frecuentes a la hora de rellenar el modelo 303

Como has visto, rellenarlo no es tan complejo como pueda parecer.

Esto no quita que sea uno de los que presenta más problemas por la por la cantidad de información que requiere y, por lo tanto, es frecuente cometer errores a la hora de rellenar las diferentes casillas.

Dependiendo del error, subsanarlo será más o menos complejo.

Vamos a repasar los problemas más habituales relacionados con la liquidación del IVA:

1. No arrastrar la cuota de IVA a compensar

Es fácil que te olvides de anotar la cuota de IVA negativo de trimestres anteriores en la casilla 67. Esto puede causarte un problema a la hora de cumplimentar el modelo 390.

En la declaración informativa tan sólo puedes poner la cuota a compensar del ejercicio si ésta aparece en el modelo 303 del 4T.

Ten en cuenta que, si has olvidado trasladarla de un trimestre a otro y no la aplicas en el último, no podrás ponerla.

2. No desglosar las operaciones intracomunitarias

Puede que olvides incluir las operaciones intracomunitarias de manera separada del resto, tanto en el apartado de ingresos como en el de gastos. El error puede subsanarse presentando un escrito, al que habrá que adjuntar las facturas.

Hay que tener en cuenta que las operaciones intracomunitarias obligan a autorrepercutirse el IVA y el IVA de ingresos debe declararse en el trimestre en el que se devenga.

3. No indicar de manera separada las importaciones

No indicar por separado las importaciones o las cuotas que provienen de operaciones con bienes corrientes y con bienes de inversión es un error habitual que debes evitar.

Pero tranquilo, este tipo de error es meramente informativo, ya que no altera el resultado final.

4. No indicar la prorrata

La regularización por prorrata se anota en la casilla 44.

Es habitual hacer el cálculo e incluir directamente la cuota de IVA de gastos deducible sin especificar la cuantía que corresponde a la prorrata.

Este sería un error que tampoco influye en el resultado.

5. No cumplimentar la información adicional

En el apartado de información adicional hay que cumplimentar

- Entregas intracomunitarias de bienes y servicios.

- Exportaciones y operaciones asimiladas.

- Operaciones no sujetas o con inversión del sujeto pasivo que originan derecho a deducción.

- Operaciones efectuadas según el criterio de caja.

Cualquiera de estos errores podrás subsanarlo con un escrito, siempre y cuando no afecte a la cuota resultante.

Si has olvidado facturas o has omitido aplicar una cuota a compensar pendiente de otro periodo, tendrás que dejarla para el primer trimestre del año siguiente.

Eso es porque no cabe rectificar una autoliquidación para pagar menos o para que nos devuelvan más.

Tan sólo se presentan complementarias para hacer un ingreso mayor.

Silvia Martín

Con más de seis años de trayectoria en Anfix, Silvia ha demostrado una evolución profesional constante y una capacidad excepcional para adaptarse y dest... Ver más

Anfix traduce lo complejo y lo hace fácil e intuitivo. Utiliza nuestro programa junto con tu asesoría y comprende mejor el estado de tu negocio.