En este articulo verás:

¿Qúe es el Recargo de Equivalencia?

El recargo de equivalencia es uno de los regímenes especiales del IVA que se aplica de forma obligatoria a los comerciantes minoristas que ejerzan su actividad como personas físicas o a través de una sociedad civil.

Con comerciantes minoristas nos estamos refiriendo al comercio al por menor de venta de bienes sin transformación, es decir, destinada al cliente final.

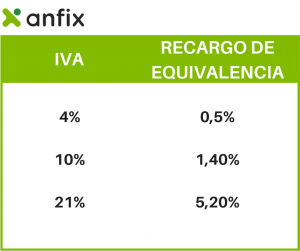

Tipos de recargo de equivalencia

Según el Real Decreto Ley 20/2012, los tipos de recargo de equivalencia a aplicar son los que puedes observar en esta tabla:

¿Qué requisitos deben cumplir los comerciantes?

Los comerciantes sujetos a ese régimen han de cumplir dos requisitos:

- Que se dediquen a la venta de bienes sin transformación. Es decir, venden los productos tal como vienen. Si yo reparo una máquina para venderla, por ejemplo, la venta no se realiza en recargo de equivalencia.

- Que las ventas a cliente final (y no a empresas) superen el 80% del total de las realizadas.

Se excluyen del recargo lo comerciantes de: joyas, piedras preciosas, objetos de oro y platino, pieles, antigüedades, objetos de arte y colección, maquinaria industrial, vehículos a motor, etc.

¿Cómo se aplica el recargo de equivalencia?

Los que están en recargo de equivalencia no tienen que liquidar el impuesto. No presentan el modelo 303 como hacen los que están en régimen general.

El proveedor aplica un recargo en las facturas que le emite; esto es, un porcentaje de IVA a mayores. De este modo, el comerciante paga más en sus compras a sus proveedores porque el IVA de esas facturas es más alto.

El proveedor es el que se encarga de ingresar ese porcentaje de más que cobra a las tiendas. Los recargos que se aplican son los que hemos visto en el cuadro anterior:

- Para las que llevan el IVA super reducido del 4%: el 0,5%

- Para las que llevan el IVA reducido del 10%: el 1,4%

- Para las facturas que llevan IVA general del 21%: el 5,2%.

Veamos un ejemplo:

Una tienda adquiere artículos de papelería para su posterior reventa. Paga en su factura 1.000 euros de base. El IVA que pagará al proveedor será:

(1.000 x 21%) + 1.000 x 5,2% = 210 + 52 =262

Por lo tanto, pagará un total (base+IVA) de 1262.

Y si no estuviera en recargo pagaría 1.210 euros.

En su declaración de IRPF deducirá el total de su factura, IVA incluido.

¿Cómo hacer una factura con recargo de equivalencia?

Si eres comerciante minorista, además del IVA, debes incluir el Recargo de Equivalencia en tus facturas.

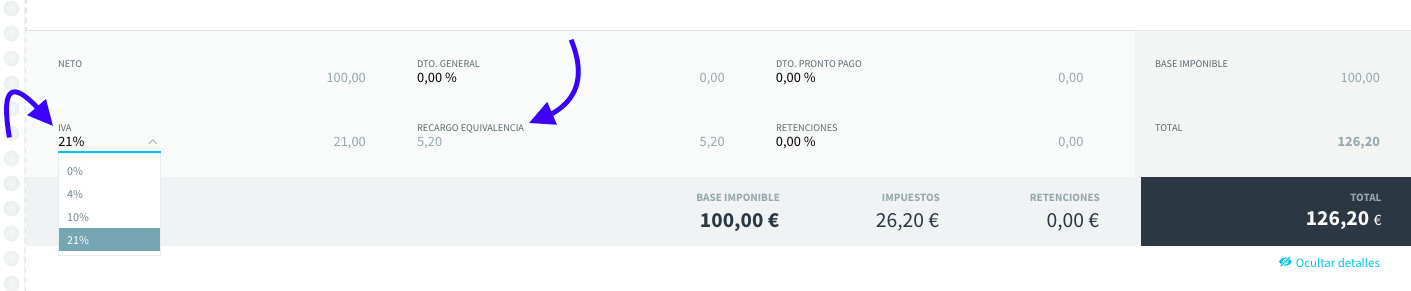

Para hacerlo con Anfix simplemente has de indicar el IVA y automáticamente te va a calcular el porcentaje de recargo de equivalencia… todo es mucho más sencillo con Anfix!

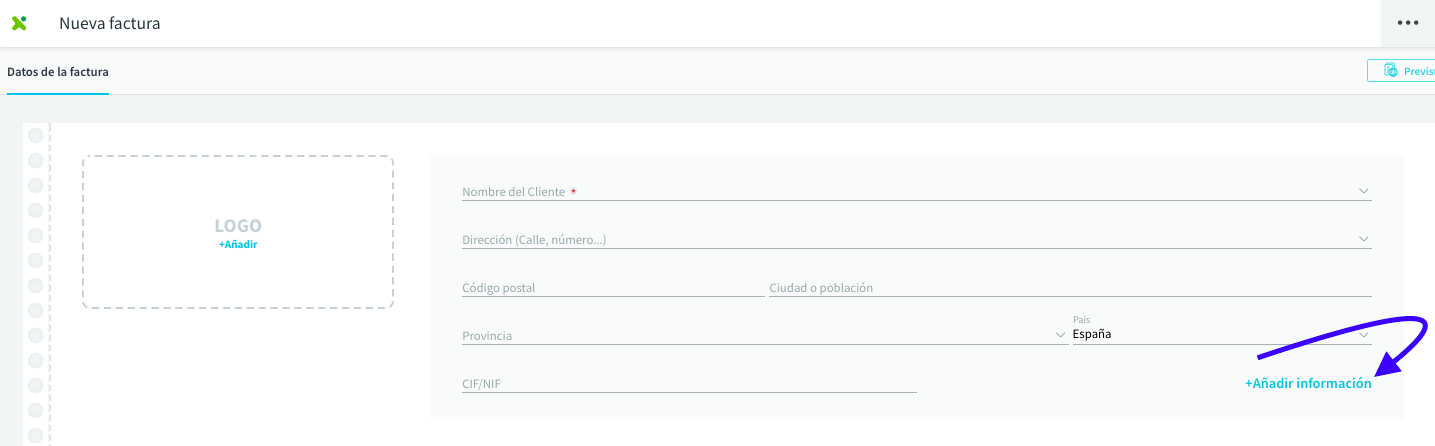

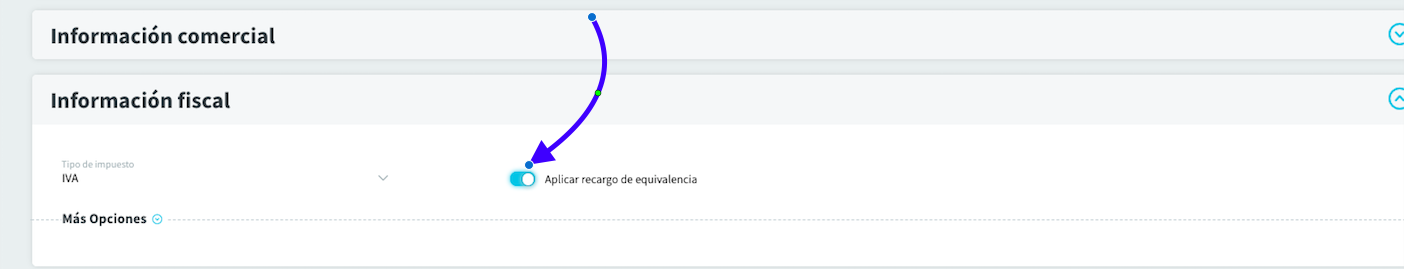

En primer lugar, asegúrate de tener activa la opción: “Aplicar recargo de equivalencia” en la Información fiscal de tu factura:

- Dirígete a “Añadir información” de tu factura

2. En Información Fiscal, activa la opción: “Aplicar recargo de equivalencia”

Ahora ya puedes empezar a hacer tu factura, rellena los diferentes campos normalmente y vete a la parte que está debajo de las líneas de producto y clica en “Mostrar detalles”

Elige el tipo de IVA que vas a aplicar y automáticamente se añadirá el Recargo de Equivalencia correspondiente a tu factura.

En 2 clics tu factura profesional con recargo de equivalencia!

Contabilidad del recargo de equivalencia

Si eres un autónomo bajo este régimen especial, no estás obligado a llevar los libros contables relacionados con el IVA, y tampoco presentar las declaraciones trimestrales.

Sin embargo, en determinados casos, el autónomo en recargo de equivalencia estará obligado a presentar el modelo 309. Te lo explico en el siguiente epígrafe.

Como ves, una de las principales ventajas de este régimen especial, es la posibilidad de agilizar las tareas administrativas del autónomo pequeño comerciante.

El inconveniente es que el IVA soportado (incluido su recargo de equivalencia) no es deducibles, lo que supone un coste mayor del producto a vender o adquisición.

¿Qué es el modelo 309?

El modelo 309 es un modelo relativo a la declaraciones no periódicas.

En el repaso a las obligaciones fiscales del cierre del ejercicio a veces olvidamos los modelos que no son de periodicidad mensual. Uno de esos modelos es el modelo 309.

Se utiliza para ingresar las cuotas de IVA repercutido por parte de los sujetos que no están obligados a liquidar el IVA trimestralmente.

Afectaría, por tanto, a los autónomos en recargo de equivalencia y a los que realizan actividades exentas de IVA.

Autónomos en recargo de equivalencia ¿Cuándo están obligados a presentar el modelo 309?

Los autónomos en recargo de equivalencia, tienen obligación de presentar el modelo 309 cuando realicen:

- Adquisiciones intracomunitarias

- Operaciones en las que se produzca la inversión del sujeto pasivo del IVA

- O si realizan transmisiones de inmuebles afectos a la actividad con renuncia a la exención.

Al no presentar autoliquidaciones de IVA y efectuar la autorrepercusión, se genera una cuota de IVA devengado que no es a la vez, deducible, como ocurre en las operaciones que se realizan en régimen general.

Por eso existe la obligación de ingresar el impuesto más el recargo que debiera haber aplicado el proveedor si no se tratara de una operación con inversión.

Desde que entró en vigor la nueva regulación de IVA aplicable a los revendedores de móviles, tabletas, portátiles y consolas, son muchos los comercios minoristas que tienen que presentar el 309 para ingresar las cuotas de estas compras.

La empresa deberá darse de alta igualmente como revendedora y será sujeto pasivo del IVA por la reventa de dichos productos. El impuesto tendrá que declararlo en la declaración-liquidación especial no periódica.

¿Cómo presentar el modelo 309?

Para presentar el modelo 309 hay que darse de alta de manera previa a través del modelo censal 036.

Si hemos olvidado hacerlo, podemos presentar ahora una modificación con fecha de efectos de un mes hacia atrás. De este modo podremos hacer el ingreso correspondiente al trimestre sin problema, ya que no se puede presentar un modelo en el que no se está de alta.

Formas de presentación del modelo 309

Este modelo no tiene resumen anual.

Puedes realizar la presentación de este modelo:

- Con certificado electrónico o cl@vePIN

- A través de la presentación de la predeclaración.

Cumplimentación del modelo 309

Este modelo no tiene resumen anual

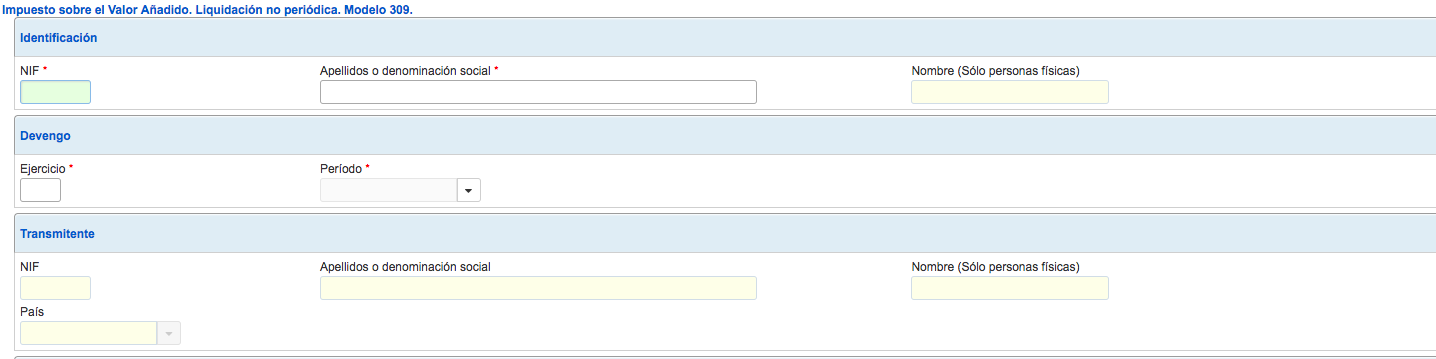

En primer lugar tienes que rellenar tus datos identificativos:

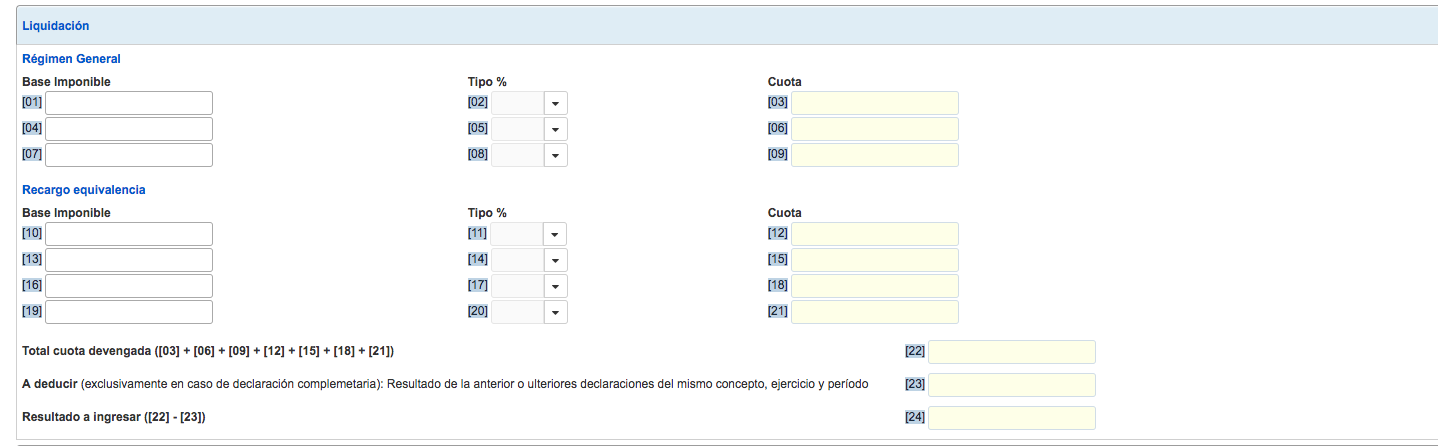

Después hay que identificar la situación tributaria del presentador:

(sujeto en recargo de equivalencia; en el régimen especial de agricultura, ganadería y pesca; sujeto que no tiene derecho a deducción; persona jurídica no empresario o profesional; persona física no empresario o profesional u otras situaciones.

Identificar la naturaleza de la operación (adquisición intracomunitaria; entrega de inmuebles; entrega de bienes en procesos judiciales…).

Por último se desglosan las bases y las cuotas.

Espero que este artículo te haya servido para clarificar qué es el Recargo de equivalencia y su modelo 309.

Recuerda que si usas Anfix, te aplicará el IVA y su recargo de equivalencia correspondiente de forma automática. Si aún no nos has descubierto y quieres probarlo gratis, puedes activar AQUÍ una prueba de 15 días.

El IVA intracomunitario en el recargo de equivalencia: nota de la AEAT

La cuestión de “qué hacer cuando se recibe una factura intracomunitaria sin estar de alta en el ROI” ha sido objeto de diversas consultas por parte de nuestros lectores. Recordamos que es obligatoria la inclusión en el Registro de Operadores Intracomunitarios (ROI) previamente a la realización de cualquier operación con un país de la UE, bien sea de ventas o de prestaciones de servicios, como prestador o como destinatario.

El pasado día 11 de noviembre de 2015, la Agencia Tributaria publicó un informe en el que detalla cómo actuar cuando un autónomo acogido a recargo de equivalencia efectúa una adquisición intracomunitarias sin estar de alta en el ROI.

Los empresarios en recargo de equivalencia (régimen obligatorio para los comerciantes minoristas) no presentan liquidaciones de IVA, salvo en determinados supuestos especiales. Sus proveedores les repercuten en sus facturas el IVA y el recargo, que deben ingresar en Hacienda como IVA repercutido. El recargo obliga al ninorista a repercutir el impuesto en sus ventas, aunque no se ingrese, pero no el recargo. Tan solo presentan liquidación de IVA en las transmisiones de inmuebles sujetas y no exentas, cuando estos están afectos a la actividad.

Al no presentar liquidación de IVA, los comerciantes minoristas no pueden, pues, deducir el impuesto soportado en sus operaciones comerciales y tampoco en las adquisiciones intracomunitarias e importaciones. Cuando realizan alguna operación de esta naturaleza debe liquidar y pagar el impuesto y el recargo mediante la presentación del modelo 309. A su vez, deberán presentar el modelo informativo 349, en el que identificarán el país de la UE con el que se ha efectuado la transacción y el importe de la misma.

No obstante, la práctica generalizada hasta la fecha es que los países intervinientes en una operación intracomunitaria deben comprobar que el otro está incluido el el ROI (requisito previo imprescindible) para proceder en la manera expuesta en el párrafo anterior. La comprobación pasa por pedir el número de operador (NIF comunitario) y comprobar el alta en el censo VIES disponible en la página de la Agencia Tributaria. La falta de NIF comunitario significaba no dar a la operación el tratamiento de intracomunitaria y no ingresar el IVA.

Ahora la Agencia Tributaria afirma la obligación de ingresar el impuesto, independientemente de que el proveedor figure como operador o no. En una sentencia estipula que la existencia de NIF comunitario es una mera exigencia formal que no puede condicionar la liquidación del IVA por parte del que la recibe.

La inclusión en el ROI es un requisito que muchas empresas incumplen en un principio, en gran parte por desconocimiento. Es usual el adquirir un bien a un proveedor de la UE y ser conscientes de que esa factura tiene un tratamiento especial cuando ya se tiene en la mano e incluso tiempo después de haber efectuado la operación.

Eva Fernández

Con más de una década de experiencia en el mundo del periodismo y el marketing de contenidos, Eva sobresale por su versatilidad, creatividad y rigor pro... Ver más

Anfix traduce lo complejo y lo hace fácil e intuitivo. Utiliza nuestro programa junto con tu asesoría y comprende mejor el estado de tu negocio.