En este articulo verás:

La Ley de IVA regula, por un lado, el Régimen General y por otro los que denomina Regímenes Especiales del IVA.

Como su propio nombre indica, el primero se aplica con carácter general y los regímenes especiales de IVA sólo en aquellos casos en los que se dan los requisitos específicos que contempla la normativa.

Regímenes especiales del IVA

1. De aplicación obligatoria

- Régimen Especial de Agencias de Viajes.

- Régimen Especial de las Operaciones del Oro de Inversión.

- Régimen Especial de Recargo de Equivalencia.

2. De aplicación voluntaria

- Régimen Especial Simplificado.

- Régimen Especial de la Agricultura, Ganadería y Pesca.

- Régimen Especial de los Bienes Usados, Objetos de Arte, Antigüedades y Objetos de Colección.

- Régimen Especial de los Servicios de Telecomunicaciones, de Radiodifusión o de Televisión, y los prestados por Vía Electrónica.

- Régimen Especial del Grupo de Entidades.

- Régimen Especial del Criterio de Caja.

Como ves, hay algunos muy específicos.

Aquí te voy a explicar cómo funcionan, a grandes rasgos y con un lenguaje lo más llano posible, los 3 regímenes especiales en el IVA de uso más extendido e interesantes.

En concreto veremos:

- El que es obligatorio para todos los autónomos que se dedican a la venta al menor: el Régimen Especial de Recargo de Equivalencia.

- El que se aplica a quienes “están en módulos”: es el Régimen Simplificado de IVA.

- El que su aprobación ha sido la más ansiada por los empresarios: el Régimen Especial del Criterio de Caja.

LECTURA RECOMENDADA: Obligaciones de los sujetos pasivos del IVA

Régimen especial de recargo de equivalencia

El Recargo de equivalencia es un régimen especial del IVA, obligatorio para todas aquellas personas físicas (autónomos) o entidades en régimen de atribución de rentas (sociedades civiles, comunidades de bienes, ….) que desarrollen una actividad de comercio al por menor.

¿Cuándo se aplica?

En aquellos casos en los que la actividad de venta tiene por objeto una serie de productos que contempla la ley no se aplicará este régimen.

Algunos de estos productos son: vehículos a motor, embarcaciones y buques, aviones, piezas de recambio para todos ellos, joyas, pieles, objetos de arte, antigüedades, maquinaria de uso industrial, minerales, hierros, etc.

¿Cómo funciona el régimen de recargo de equivalencia?

Básicamente consiste en que cuando el comerciante realiza sus compras, junto al IVA correspondiente paga una cantidad adicional que se llama justamente “recargo equivalencia”.

Con el pago de esta cantidad terminan todas sus obligaciones que, con respecto a este impuesto, tiene con Hacienda: no tiene que presentar declaraciones, no tiene que llevar libros registro de IVA, no tiene que ingresar IVA repercutido, …..

No tiene que hacer nada más que pagar el recargo de equivalencia al proveedor.

Sólo en algunos casos muy concretos (adquisiciones intracomunitarias, inversión del sujeto pasivo…) deberá presentar una declaración específica para pagar tanto el IVA como el recargo que no le han cobrado.

El proveedor, por su parte, ingresará este recargo en Hacienda junto con el IVA que corresponda.

LECTURAS RECOMENDADAS:

- Modelo 349: declaración informativa de operaciones intracomunitarias

- ¿Cuándo se declara el IVA como inversión de sujeto pasivo?

Importe del recargo de equivalencia

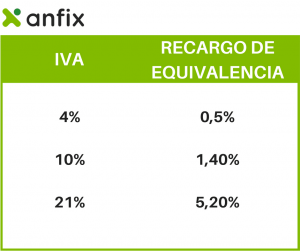

Como puedes observar en la siguiente tabla, consiste en un porcentaje que varía en función del tipo de IVA que corresponda:

- A un IVA del tipo reducido del 4% le corresponde un recargo de equivalencia del 0,50%

- A un IVA del tipo reducido del 10% le corresponde un recargo de equivalencia 1,40%

- A un IVA del tipo general del 21% le corresponde un recargo de equivalencia 5,20%

LECTURAS RECOMENDADAS:

- ¿Cómo funciona el recargo de equivalencia del IVA?

- Si estás en recargo de equivalencia no te olvides del modelo 309

Régimen simplificado de IVA

El régimen simplificado de IVA tiene carácter voluntario y se aplica a una serie de actividades que se especifican en la ley, por lo que quien desarrolle una actividad que no se contemple en esa lista no podrá acogerse a éste régimen.

¿Cuándo se aplica?

Sólo es aplicable a las personas físicas (autónomos) y nunca cuando realizan actividades profesionales (sólo empresariales).

La ley contempla una serie de casos de exclusión que van en la línea de incompatibilidades entre distintos regímenes, volumen de ingresos, número de trabajadores….

¿Cómo funciona el régimen simplificado de IVA?

Tiene en común con el régimen general que la cantidad a ingresar en concepto de IVA viene dada por la diferencia entre el IVA repercutido y el IVA soportado, pero presenta las siguientes particularidades:

- El importe del IVA repercutido se calcula aplicando una serie de magnitudes que la normativa establece para cada actividad en concreto, por ejemplo: consumo eléctrico, metros del local, número de trabajadores, longitud de barra, etc.

- Al IVA repercutido calculado de esa manera se le restará el soportado en la adquisición de bienes y servicios y 1% adicional en concepto de “gastos de difícil justificación”.

- Existe un pago mínimo que hay que realizar obligatoriamente y que la ley establece como un porcentaje del repercutido.

El resultado obtenido se puede ver aumentado o disminuido si se produce operaciones de cierta índole: adquisiciones intracomunitarias, inversión del sujeto pasivo o adquisición o entrega de activos fijos.

LECTURA RECOMENDADA: ¿Cómo funciona el régimen simplificado del IVA?

Obligaciones que implica

En el primer, segundo y tercer trimestre del año se presentará la declaración correspondiente mediante el modelo 303 y con él se ingresará el pago mínimo trimestral.

Este pago mínimo se calcula aplicando los datos base existentes al inicio del ejercicio y sin tener para nada en cuenta el IVA soportado.

Es en el cuarto trimestre cuando se hace el cálculo del IVA repercutido con los datos definitivos del año, se resta el IVA soportado y se aplica el resto del proceso que ya he descrito.

Régimen especial del Criterio de Caja

De relativa reciente aprobación, el régimen especial del criterio de caja fue muy esperado por los empresarios españoles porque responde a la reivindicación de poder pagar el IVA repercutido cuando realmente se cobre.

Anfix ha sido uno de los primeros programas que ha dado solución a sus usuarios para afrontar estos cambios.

En este sentido, Anfix introdujo funcionalidades como ContaPro y FacturaPro, herramientas de contabilidad líderes en el Cloud Accounting.

Los 3 ámbitos en los que Anfix ha centrado las soluciones prácticas son:

- Obligaciones en cuanto a facturación, tanto para los usuarios sometidos al régimen del criterio de caja como para aquellos “destinatarios” de sus facturas.

- Información adicional a incluir en los Libros Registro para facilitar el control de la aplicación de las reglas específicas de devengo.

- Información a incluir en el modelo 347 –Declaración anual operaciones con terceras personas– que deberá aportarse de forma separada del resto de las operaciones realizadas y en dos momentos diferentes y, por último, en cuanto al grado de desglose que debe presentar la información

Genera y presenta tus impuestos en un solo clic. Prueba Anfix gratis y sin tarjeta de crédito durante 15 días. EMPEZAR AHORA

¿Cuándo se aplica?

Es un régimen voluntario al que podrá optar todo empresario o profesional que en el ejercicio anterior no haya superado los 2.000.000 de euros.

¿Cómo funciona el régimen especial del Criterio de Caja?

La idea es muy sencilla:

El IVA repercutido se devenga cuando efectivamente se cobra y el soportado se deduce cuando realmente se paga. En ambos casos existe una fecha límite: 31 de diciembre del ejercicio siguiente.

En el régimen general, sin embargo, el devengo se produce cuando se realiza la operación y hay que declararlo tanto si se ha cobrado como si no.

LECTURAS RECOMENDADAS:

- Diferencia entre criterio de caja y devengo

- Conoce las claves del criterio de caja

- Preguntas frecuentes sobre el IVA de caja

Obligaciones que implica

Son dos:

- En el Libro Registro de Facturas Expedidas se debe consignar la fecha de cobro de cada factura, y en el Libro Registro de Factura Recibidas debe figurar la fecha en que se paga cada factura.

- En cada factura que se emite debe constar que la empresa está acogida al “régimen especial del criterio de caja”.

Por otra parte, quien reciba una factura de esta clase sólo se podrá deducir el IVA soportado cuando la haya pagado, independientemente de cual sea su régimen a efectos de este impuesto.

Eva Fernández

Con más de una década de experiencia en el mundo del periodismo y el marketing de contenidos, Eva sobresale por su versatilidad, creatividad y rigor pro... Ver más

Anfix traduce lo complejo y lo hace fácil e intuitivo. Utiliza nuestro programa junto con tu asesoría y comprende mejor el estado de tu negocio.